稅務申報

稅務服務

灝信擁有全面及專業的稅務團隊,在處理稅務調查及申報有著豐富的經驗,能迅速為您提供正確有效的解決方案。我們可以為您的業務結構提供建議,暸解各種稅收的優惠方法及減少您的稅務負擔,助您實現長期的財務規劃。

稅制概況

澳門的基本稅制是由葡萄牙的稅制衍生的,但為迎合本澳的實際環境及需要,亦不時作出適當的修改及改善。由於澳門的稅制是地域性的,所有在本地進行的工商業活動都是應課稅的。

澳門是亞洲地區納稅義務最低的自由貿易港之一。 澳門稅制的主要特點是稅制結構簡單,稅率低。稅務年度由每年的1月1日起至12月31日止。

澳門的稅項可分為直接和間接兩種,直接的包括:營業稅、所得補充稅、職業稅和房屋稅;間接稅的包括:消費稅丶旅遊稅丶印花稅及機動車輛稅。

主要稅項概覽

-

根據《營業稅規章》,凡經營工商業性質的任何活動的自然人或法人均須繳納營業稅。稅額按照《營業稅規章》內的「行業總表」的固定稅額計算,每一行業金額一般為每年澳門元300元,而商業銀行則為每年澳門元80,000元,另須附加5%憑單印花稅。

備註:根據第21/2021號法律通過的《2022年財政年度預算案》第十一條規定,於2022年度,不對《營業稅規章》表一及表二所載之營業稅稅額進行徵收。

-

所得補充稅是一種以經營工商業活動所賺取的淨利潤為基礎而徵收的稅項。所得補充稅的納稅人分為兩組,即A組及B組,其分別如下:

A組納稅人

1. 股份有限公司及股份兩合公司;

2. 任何性質的公司,其資本不少於一百萬元或近三年之平均可課稅利潤達一百萬元以上者;

3. 作為最終母實體的任何性質的公司;

4. 具備適當組織帳目的其他個人或團體透過聲明加入。

納稅人應具備完善的會計帳冊,並經由在”會計師專業委員會”註冊的會計師、執業會計師或會計師事務所核對帳冊及簽署有關申報文件。

B組納稅人

所有不屬於上述所提的納稅人。納稅人至少應具備簡單的會計帳冊,如銷貨簿、購貨等。

B組納稅人將根據由財政局估定其所得利潤課稅。

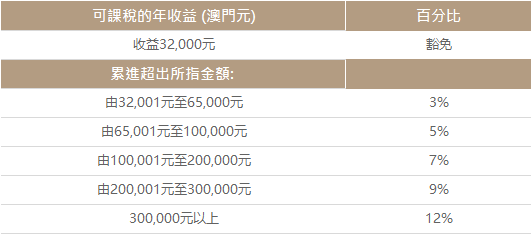

所得補充稅稅率如下:

備註:根據第21/2021號法律通過的《2022年財政年度預算案》第二十四條規定,須課征所得補充稅之2021年度收益的豁免額,訂定為澳門元600,000元,而對於超出該金額之收益,適用12%的稅率。

稅務責任

A組及B組納稅人之會計簿冊及與其有關檔在續後五個平常年度應予歸檔及妥為保存。

每年,請按時遵守下表所載之義務:

備註: 即使沒有營業活動或者營運結困有虧損,仍須按時填報收益申報書。如果欠交,最高罰款為澳門幣一萬元。

-

職業稅係以工作收益為課徵對象。在澳門地區因工作而取得之收入(不論固定或偶然薪金、津貼、佣金、獎金或其他報酬)須繳納職業稅。

職業稅納稅人分為兩組:

1. 在澳門特別行政區替他人服務而從事任何職業者屬第一組納稅人;

2. 在澳門特別行政區自資從事自由及專門職業者(如醫生、會計師、律師等等)屬第二組納稅人。

職業稅稅率如下:

備註:根據第21/2021號法律通過的《2022年財政年度預算案》第二十條規定,於2022年度,設立職業稅稅額的扣減項目,有關扣減率訂定為30%,須課徵職業稅之2022度收益的豁免額,訂定為澳門元144,000元,而年齡六十五歲以上或經適當證實其永久傷殘程度等於或高於百分之六十的僱員及散工,豁免限額調升至澳門元198,000元。

-

房屋稅係以在本地房屋的收益為課徵對象,不管該房屋是作出租用途或自住。

每年房屋稅的計算是根據房屋估價常設委員會估算的年租值來徵收;非出租巿區房屋,其租值減除10%的保養及維持費後,為可課稅收益。

巿區房屋稅稅率如下:

1. 對非出租房屋可課稅收益適用的稅率為6%;

2. 對出租房屋可課稅收益適用的稅率為10%。

備註:根據第21/2021號法律通過的《2022年財政年度預算案》第二十二條及第二十三條規定,於2022年度設立市區房屋稅之稅務優惠,澳門居民可獲扣減稅款澳門元3,500元。另外,調低出租房屋所徵收的市區房屋稅稅率至8%。

下列情況可免徵房屋稅:

1. 經營任何工業的個人或團體,專供其工業場所之開設及工作用的非租賃樓宇。

2. 新建樓宇供居住或商業用者,以及經改良或擴建的樓宇,其工程價值根據估計至少相當於該樓宇時值百分之五十者,該等樓宇的收益享受房屋稅豁免的期間。在澳門市為四年,在海島市則為六年。

3. 新建樓宇供開設工業單位或工場用者的收益。在澳門市,期間為五年;在海島市則為十年。

4. 樓宇供不牟利學校、經宣告為公益的團體及宗教組織或團體使用。

-

印花稅是對指定的文件和行為徵收稅款的一種稅項。徵稅的項目涉及範圍眾多,如:公司的設立、行政准照、樓宇買賣、文件鑑證;甚至在彩票、抽獎、獎券等,都需要徵收印花稅。印花稅的徵收方式主要有兩種:印花稅票和憑單印花。

財產轉移印花稅

以有償或無償方式作出的、涉及不動產的臨時或確定的生時移轉,取得人須繳納財產移轉印花稅。

● 有償方式作出移轉之稅款計算: 可課稅金額 × 稅率 + 憑單印花5%。

● 無償方式作出移轉之稅款計算: 可課稅金額 × 固定稅率5% + 憑單印花5%。

額外印花稅

倘居住用途不動產的取得人為法人、自然人商業企業主或非本地居民,除須按照上述稅率表計算財產移轉印花稅外,須額外繳納10%的印花稅稅款。

● 額外印花稅之稅款計算: 可課稅金額 × 固定稅率10% + 憑單印花5%

特別印花稅

在結算財產移轉印花稅之日起兩年內把居住、商業、寫字樓或機動車輛停泊用途的不動產作出臨時或確定移轉,須繳納特別印花稅。

取得印花稅

對於取得非首個居住用途不動產,取得人須繳納取得印花稅。

-

根據 1999 年 12 月 13 日第 4/99/M 號法律《消費稅規章》第 2 條的規定,含酒精飲料(第 II 組)及菸葉(第 III 組)自製成或進入本地區起,即成為消費稅的課徵對象。含酒精飲料按到岸價繳納從價稅及特定稅額,而菸葉產品則繳納特定稅額的消費稅。

-

旅遊稅之課徵對象為在澳門的營業場所在其特定活動範圍內提供之服務。這些場所包括酒店、賓館、舞廳、夜總會、按摩院及桑拿浴室等。稅率為所支付之服務費百分之五。

-

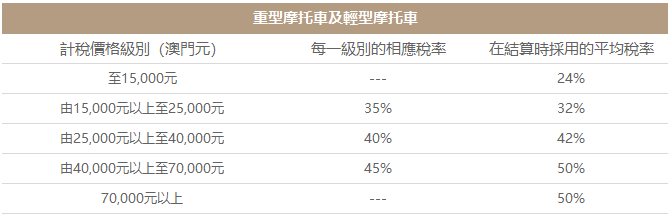

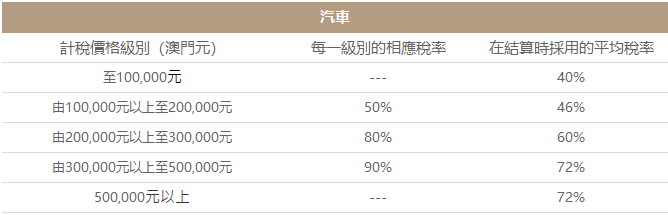

將進口新機動車輛供自用、將新機動車輛移轉予消費者或撥作自用的自然人及法人得按機動車輛的稅務價格繳納機動車輛稅。

適用稅率如下﹕